安博体育注册手机客户端

预见2023:《2023年中国光学薄膜行业全景图谱》(附市场规模、竞争格局和发展前途等)

光学薄膜是指在光学元件或独立基板上,制镀上或涂布一层或多层介电质膜或金属膜或这两类膜的组合,以改变光波之传递特性,包括光的透射、反射、吸收、散射、偏振及相位改变。经由适当设计可以调变不同波段元件表面之穿透率及反射率,亦可以使不同偏振平面的光具有不一样的特性。光学薄膜行业是指制备光学薄膜产品的行业,在国家统计局发布的《战略性新兴起的产业分类(2018)》中,其归属于新材料产业下属的先进石化化工新材料下属的高性能膜材料制造,进一步细分类别为光学膜制造。

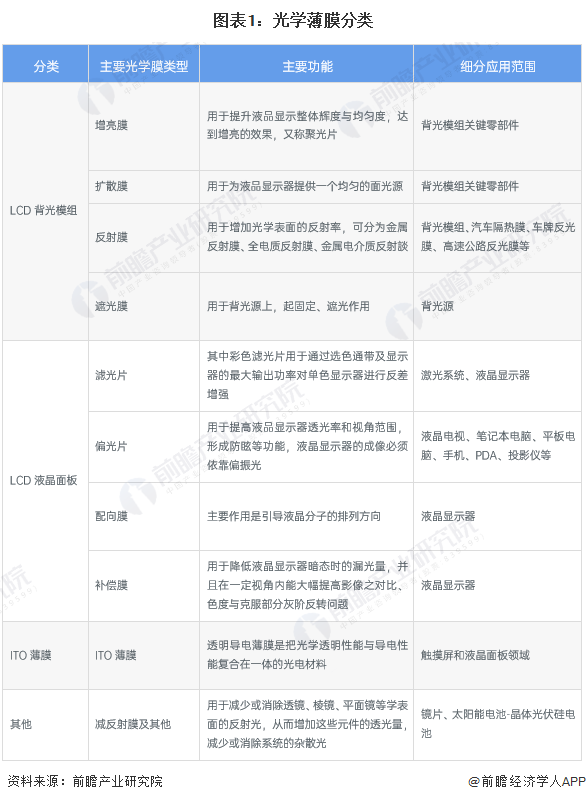

由于光学薄膜产品通常是复合使用,且大多数都用在显示领域,因此狭义上大概能将光学薄膜分为液晶面板用光学膜以及背光模组用光学膜两大类。根据光学膜的不同特性,光学膜大致上可以分为反射膜、增透膜(也称减反射膜)、分光膜、滤光膜、增亮膜、扩散膜、偏光片(全称偏振光片)等。

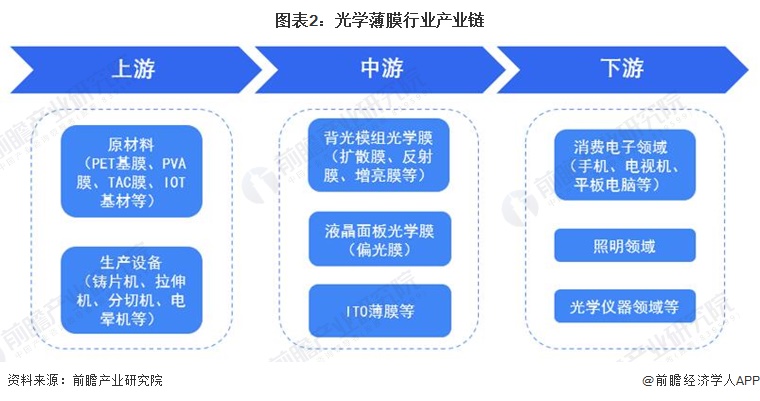

从产业链条来看,光学薄膜行业上游最重要的包含PET基膜、PVA膜、TAC膜、IOT基材等光学材料以及铸片机、拉伸机、分切机等生产设备;中游为光学薄膜产品(扩散膜、反射膜、增亮膜、偏光膜、IOT薄膜等)制造,将上游的基材材料进一步深加工;下游主要是光学薄膜产品应用领域,最重要的包含手机、电视机、平板电脑等消费电子科技类产品、照明领域、光学仪器领域等。

上游原材料提供商最重要的包含双星新材、长阳科技、裕兴股份皖维高新等公司;生产设备提供商主要是BMB、POLYTYPE、平野、富士等公司;中游光学薄膜生产企业最重要的包含双星新材、长阳科技、激智科技、康得新、东材科技等公司;终端消费是手机、电视机、平板电脑等市场。

19世纪初到20世纪末,德国、美国等科学家在光学膜基础科学原理探究上成果不断,世界上第一批减反射膜诞生,光学薄膜各种特性被逐渐发现。20世纪初,光学膜制备设备和镀膜产品品种类型的技术和制备工艺得到发展,制造光学膜的真空镀膜机的油扩散泵出现,光学薄膜作为一类实用型光学元件在光学系统中得到了真正广泛的应用。

中国光学薄膜行业的发展起步较晚,大概能划分为三个发展阶段。在起步阶段,1994年我国第一张偏光片成功生产,2004年建立了第一条光学薄膜生产线,这一阶段市场被日、美等国企业垄断,中国市场严重依赖进口;在初步发展阶段,随着LCD面板产业开始向中国转移,中国光学膜行业开始加快速度进行发展,这一阶段生产线增多,产能有所增加;在快速发展阶段,政府出台多项政策鼓励支持光学薄膜行业的发展,这一阶段新加入企业迅速增多,产能快速扩张,自主核心知识产权加快形成,国产替代进口的产品类型不多增多。

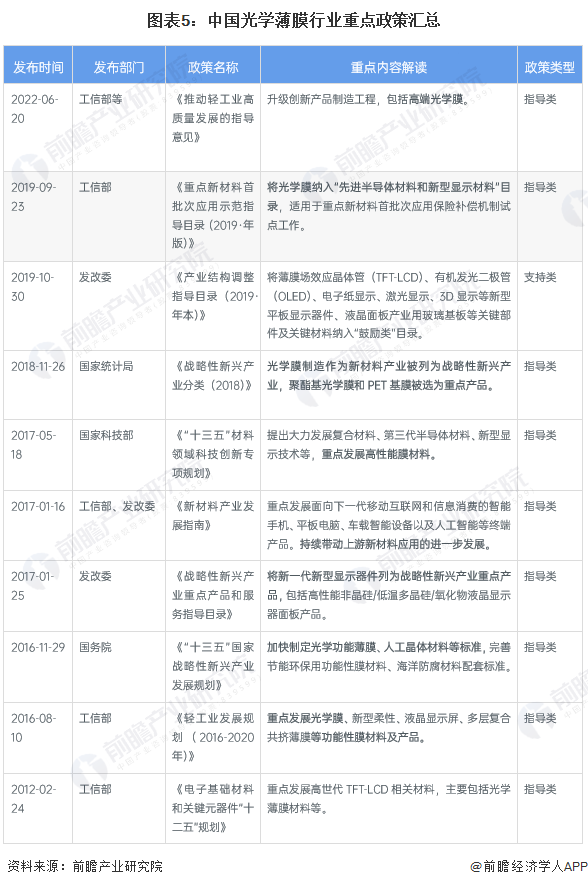

近年来,国家工信部、发改委、科技部、国务院等发布一系列政策把光学薄膜制造作为新材料产业被列为战略性新兴起的产业,重点发展光学薄膜等功能性膜材料及产品,某些特定的程度上促进光学薄膜行业的发展。

2021年9月10日,中国工程院发布《面向2035的新材料强国战略研究》,该战略指出:关键战略材料领域发展重点及发展趋势最重要的包含高端装备用特种合金、高性能纤维及其复合材料、新型能源材料、先进半导体材料及芯片制造和封装材料、稀土功能材料、电子陶瓷和人工晶体、先进结构功能一体化陶瓷和功能梯度材料、高性能分离膜材料、新型显示材料、新一代生物医用材料及生物基材料等。

中国光学薄膜行业国产化的进程可以划分为三个阶段,分别是1995-2005年左右的跟随阶段,该阶段中国企业采取跟随战略,成功建立了光学膜产线;第二个阶段是竞争阶段,中国企业激智科技于2008年成功建造了具有自主知识产权的第一条光学膜生产线,开启与外资企业的全面竞争,但彼时内外资企业技术实力仍差距悬殊。

进入2011年以来,中国光学膜行业进入了发力国产替代的阶段。2011年,中国科技部发布《国家“十二五”科学技术发展规划》,精确指出实现新型显示关键原材料和显示屏的国产化。同年,国家发改委、科技部、工信部等联合发布的《当前优先发展的高技术产业化重点领域指南(2011年度)》精确指出,发展大屏幕高端LED显示、TFT-LCD、PDP、OLED显示、3D显示等新型显示技术及器件,新型显示面板生产等关键技术,相关的彩色滤光片、偏光片、光学薄膜等配套材料被列为高技术产业化重点领域。2013-2017年,东材科技、双星新材等企业纷纷扩建产能,东氟塑料和新纶科技在TAC膜领域取得技术突破,皖维高新PVA膜进入部分企业供应体系,2017年长阳科技的反射膜出货量达到全球第一,目前技术与国际企业相比具有领先优势。

总结来说,目前中国处于发力国产替代的关键时期,虽光学薄膜部分细分产品取得良好的成果(如反射膜),但目前多数企业与国际领先企业仍有技术差距,海外企业总体仍在技术上占据领先地位。

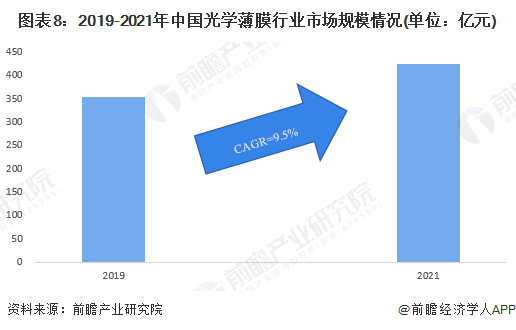

2019年,中国光学薄膜行业市场规模约354亿元。光学薄膜下业主要是消费电子科技类产品,目前中国是全球电脑生产大国,电脑出货量约是全球出货量的2/3,而根据Counterpoint公布的2021年度全地球手机产量数据,中国贡献了全地球手机产量的67%,中国已成为全世界消费电子制造大国,中国光学薄膜行业市场规模增速应高于全球增速8.5%的增速。结合中国光学薄膜行业代表性企业营收规模增长情况,如双星新材、激智科技、长阳科技等头部企业2020-2021年营收增速在12%-35%之间,多数头部企业营收达到10%以上,但由于行业内众多企业为中小企业预期营收增速低于头部企业,考虑采用复合增速9.5%进行测算,初步测算,2021年中国光学薄膜行业市场规模约为425亿元。

由于光学薄膜行业属于新材料行业中的膜材料行业,由于统计口径限制,在烯牛数据中筛选膜材料行业进行搜索,可见2017-2022年,我国膜材料行业投融资规模处于波动增长的状态。整体看来,投融资事件数量较多,行业的投融资热度较高。截至2022年12月13日,本年度投融资事件共36起,本年度投融资数量水平维持高位。

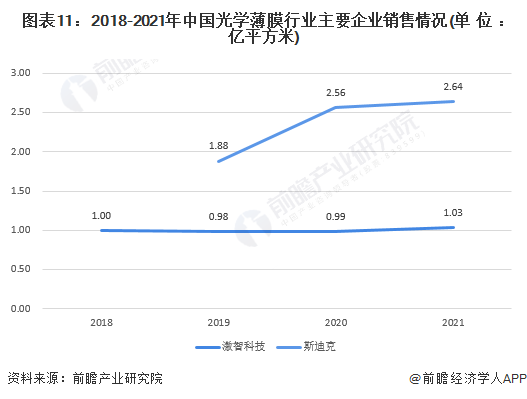

2018-2021年,中国光学薄膜行业主要企业光学薄膜产品销量基本呈现良好的增长势头,销量规模持续扩大。其中,销量规模增速最快为东材科技,2019年其销量规模为1.78万吨,2021年为8.11万吨,三年间销量规模增长了3倍,主要系2021年公司收购山东胜通,新增4万吨光学膜产能。长阳科技、裕兴股份2019-2021年销量规模复合增速分别达到15.52%以及20.96%。

注:由于口径统计差异,双星新材2018-2019年以“聚酯薄膜”口径统计销量、长阳科技2018年以反射膜及背板基膜合并统计销量,与光学薄膜界定口径有差异,故不纳入相关数据。

2018-2021年,激智科技光学膜业务整体销量规模整体较为平稳,2021年达到1.03亿平方米,斯迪克从2019年的1.88亿平方米增长至2021年的2.64亿平方米,三年间销量规模复合增速达到18.50%。

注:由于公司统计口径差异,斯迪克统计口径为“功能性薄膜材料及电子级胶粘材料销量”。

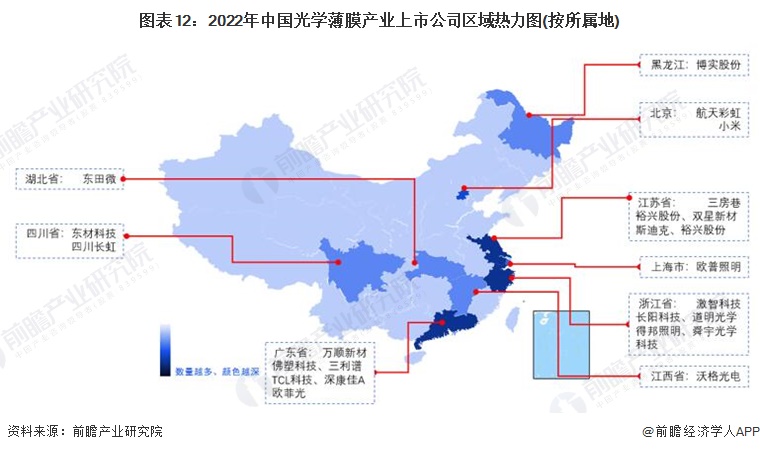

由于人口聚集较多且经济发展基础较好的地区,消费电子等产品需求量较大,刺激带动了光学薄膜行业的发展。从目前中国光学薄膜产业上市企业区域分布情况去看,江苏、浙江聚集的光学薄膜制备公司数较多,如双星新材、裕兴股份、激智科技、长阳科技等,广东地区聚集了更多的产业链下游的企业。

目前国际上仅美国(如美国3M)、日本(如东丽、帝人)、韩国(如韩国SKC)、中国(如长阳科技、航天彩虹、双星新材、合肥乐凯)等少数国家掌握了光学膜等特种功能聚酯薄膜的生产加工制造技术,因此属于资金密集型和技术密集型行业。

中国光学薄膜发展历史较短,多数企业技术水平与国际领先企业仍有一定差距。国际厂商因历史悠远长久起步较早,行业经验比较丰富,研发生产技术先进等原因,我国特种功能膜长期依赖进口,被国外企业所垄断,日本东丽、日本帝人和韩国SKC等国外企业长期以来占据了大部分市场占有率。但近年来,国内厂商加速发力,在反射膜、扩散膜等部分产品上取得了长足的进步,国产替代的趋势日益明显。如长阳科技的核心产品反射膜的性能达到了国际领先水平,年销售量已超越了日本东丽、日本帝人等国外巨头,目前市场占有率位居全球第一。

综合来看,目前中国光学薄膜市场主要是日本、韩国的国际厂商占据高端市场占有率,如偏光片、高端增亮膜等,其核心基材如PVA、TAC等产品被掌握在国际厂商中,中国主要依赖进口或只能生产中低端产品;但部分光学薄膜产品中国企业已取得优异的进步,如长阳科技的反射膜产品。

中国光学薄膜行业伴随着新进入者增多以及国产替代逻辑的演进,未来市场之间的竞争将会促进加剧。在技术上,除了在透光率、雾度等指标的不断精进,光学薄膜也往复合化、集约化方向发展,更轻薄的厚度、占据更小的空间,但能实现更丰富的功能。细分市场中,偏光片市场未来仍将是主要市场,而背光模组或随着OLED技术的突破,市场有所萎缩。未来,中国光学薄膜行业有望在上游取得重要突破,进一步实现产业自主。

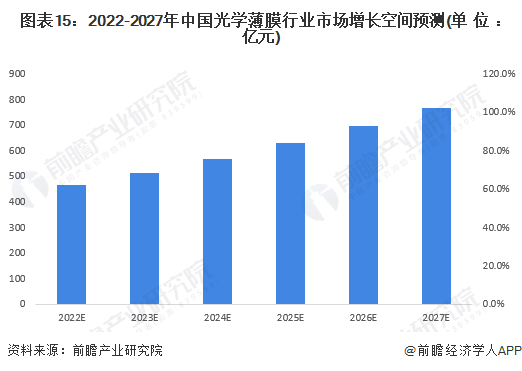

在全球范围内来看,多数研究机构对于全球2022-2030年的市场规模增速预计在7.5%-8.5%之间,但同时也指出,由于印度及中国等国家电子科技类产品销售快速增长,未来亚太市场将在全球光学薄膜市场占据主导地位。

目前,中国慢慢的变成了全球最大的消费电子科技类产品生产国、出口国和消费国,随着中国人均收入水平的逐步的提升,花了钱的人液晶电视、手机、电脑等消费类电子科技类产品品质要求不断的提高,更新换代频率加快,长远看需求依然强劲。而伴随着5G技术、物联网技术的发展,穿戴式产品、家庭居住等新型智能硬件产品迅猛发展,光学薄膜产品下游产品范围不断延伸,新型应用场景的不断丰富,也将带动显示光学薄膜的下游市场需求量开始上涨。此外,随着国内产品国产替代的步伐加快,预计2022-2027年,中国光学薄膜行业市场规模增速仍高于全球中等水准,复合增速约10.5%,2027中国光学薄膜行业市场规模约769亿元。

更多本行业研究分析详见前瞻产业研究院《中国光学薄膜行业发展前途与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据产业研究报告产业规划园区规划产业招商产业图谱智慧招商系统IPO募投可研IPO业务与技术撰写IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对光学薄膜行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来光学薄膜行业发展轨迹及实践经验,对光学薄膜行业未来...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

预见2023:《2023年中国抗焦虑药行业全景图谱》(附市场规模、竞争格局和发展前途等)

预见2023:《2023年中国抗癫痫药行业全景图谱》(附市场规模、竞争格局和发展前途等)

预见2024:《2024年中国抗帕金森药物行业全景图谱》(附市场规模、竞争格局和发展前途等)

预见2024:《2024年中国神经系统药物行业全景图谱》(附市场规模、竞争格局和发展前途等)

预见2023:《2023年中国精密光学行业全景图谱》(附市场规模、竞争格局和发展前途等)

预见2023:《2023年中国精准PCI行业全景图谱》(附市场规模、竞争格局和发展前途等)